FXトレーダーであれば、誰もが少しでも税金を安く抑えたいと考えるもの。

それは国内FXでも、海外FXでも同じです。

ただし、国内のFX口座と海外のFX口座では申告する税が異なってきます。

国内FXは申告分離課税で税率は一律20%ですが、海外FXの税金は「雑所得(総合課税)」に分類され、利益額によって税率が変化する累進課税となります。

確定申告書に記載する際の利益分とは、FX取引で年間に得た利益から必要経費を差し引いた額。

これが最終的な課税対象額で、そこに税金が発生することになります。

ですので、税金を減らすには必要経費を上手に活用することがとても重要なのです。

そこで、海外FXの確定申告で必要経費として計上できるものには、何があるのかを具体的に紹介したいと思います。

基本的に、海外FXトレードで所得を得るために使った費用は、すべて必要経費として申告することができます。

ただし、すべてが経費として認められるかどうかは別問題です。

比較的適応範囲は広いのですが、最終的に判断を下すのは税務署なのです。

しかも、その税務署内でも担当者レベルで判断が異なるなど、海外のFX取引口座の経費として認められる明確なリストは存在しないようです。

海外FXの確定申告で、必要経費に認められる可能性が高いものを解説していきます。

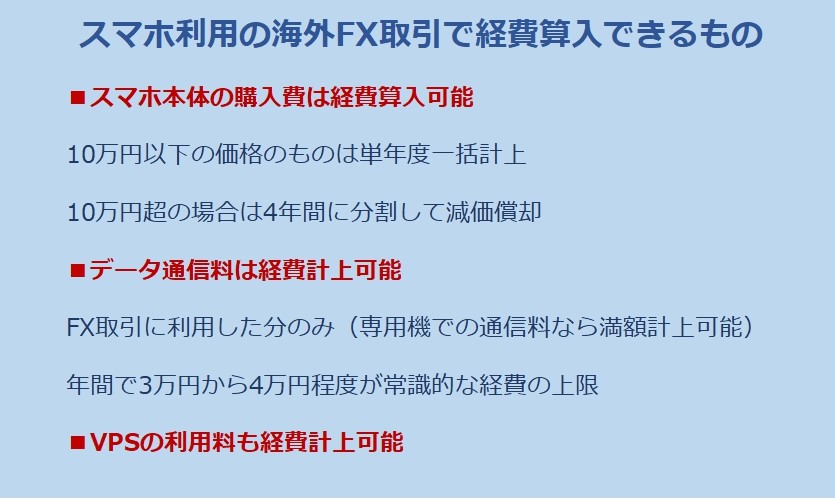

■スマホでFX取引をした場合の費用の確定申告経費算入

国内FXの業界団体である金融先物取引業協会は、国内での顧客のスマホ取引率などを正式に開示していませんから、はっきりとしたことは申し上げられないのですが、大手のネット証券会社が個別に開示している顧客取引情報によりますと、ほぼFX取引の65%から70%以上が既にスマホだけによる取引へとシフトしているようです。

すでにスマホのFX取引は、PCを完全に上回っている可能性が高まっています。

それだけに確定申告時に、スマホ関連の経費が参入できるのかどうかは、かなり大きな問題で、海外FXも例外ではない状況ということができます。

PCの経費算入のことよりも、スマホのほうが断然重要であることが非常に理解できますのでスマホを利用して海外FX取引をした場合の費用の確定申告時経費算入の可否について、まずは詳しくご説明することにします。

・基本的にデバイス代、通信料ともに認められる

これまでスマホの料金というのは、デバイス代(電話機本体購入費)と通信料が混然一体となって非常にわかりにくいものとなっていましたが、政府からのかなり厳しい要請で通信料金も安くなりましたし、本体価格も明確になってきていますので、ある意味で確定申告はしやすくなってきています。

ただし、税務署の職員ではなくても誰しもがイメージするのは、スマホというものが特定目的だけに利用されるものではないということで、PCがどちらかというと専門利用を想定しやすいのに対して、スマホは多角的利用の一部にすぎないと認識されやすい点には、かなり注意が必要にありそうです。

・デバイス価格は10万円未満なら単年での経費処理

スマホのデバイス価格というのは、想像以上に高いものですが、10万円以内のものであれば単年度の経費処理が可能になります。

厳密には購入月で割って、1年のうち利用した月分のみ初年度に計上、残りは翌年というやり方が税務署でも文句を言われないやり方ですが、3万とか4万という金額のものであれば、一括計上でも文句を言われることはありません。

また最新のiPhoneのように、15万といったものの場合には、4年を限度として毎年分割して減価償却を行う形になります。

この場合、初年度が3.75万円で、翌年以降も同額を減価償却として4年に分けて計上するやり方になります。

冷静な視点で見た場合、高機能端末を1台持つよりはFX専門のスマホを揃えるほうが、より安全で効率的に取引ができるということもあります。

さらに、後々税務署から査察のお伺いがきた場合でも、FXのために明確に分けて使っているものは計上しやすくなりますので、専用機を利用するのも一考です。

価格としても、アンドロイド端末ならば4~5万円以下で調達可能ですから、徹底的に使っては3年程度で新しいものに変更していけば、その都度経費として落とすことができます。

・データ通信料のみ通信費として計上可能

スマホの通信料は、データ通信の部分のみ計上が可能ですが、日常的にいろいろ使っている場合には、使用時間から判断して按分した金額を経費計上していきます。

専用機で売買している場合には、こうした経費は非常に算定しやすくなりまうので、やはり定常的にFXで利益を出していくのなら、専用機でのデータ通信なりWiFi利用料なりを計上するのが非常に公明正大といえます。

最近では、MVNOのデータ通信なら使い放題でもかなり安く利用できますので、そうしたものを率先して選ぶという工夫も必要です。

一般的には、月額2000円から3000円程度がほとんどですから、年間で4万円前後を計上してもおかしいという話にはなりません。

ただ、10万も20万も計上するのは、さすがに使用実態からみても不自然ですから注意が必要です。

・VPSを借りて携帯でチェックする場合もコスト参入可能

税務署への申告ではわかりづらいものではありますが、VPSを利用してサーバーを借り、それにアプリを入れてスマホからアクセスするのであれば、こうしたVPSの費用ももちろん経費として利用できます。

デバイスに依存せずに、安定的に売買ができるという点では、こうしたサービスの利用もありうるといえます。

VPSも月額では、ほぼ3000円弱ぐらいからの利用となりますので、こちらも年間で4万円程度の経費計上はそれほどおかしいものではありません。

・公明正大な利用履歴の開示を準備することが必要

この手の通信料の場合には、常軌を逸した高額な計上以外は指摘を受けることはあまりありませんが、だれが見てもわかりやすいような利用料金の控え等、正直な申告を心掛けることが重要です。

一か八かで、少しでも経費に算入してやろうという雰囲気が感じられる申告は、できるだけ避ける必要があります。

そうでなくても海外FXの利益についての確定申告はとかく目の仇になりやすいものですから、妙に疑われる存在にならない謙虚な申告が重要です。

何等かの査察が後日入った場合にも、しっかりと対応できるようにデータだけは揃えておくことが肝要です。

■その他、海外FXにおける経費一覧

スマホ利用での、経費計上が理解できれば、その流れと他の経費計上も変わりありません。

PCメインのトレーダーの方も、同じような考え方で経費として認められることになります。

・海外FXのトレードに必要なプロバイダー料金などの通信費

電話料金、携帯料金も海外FX業者との専用回線であれば、全額経費として認められ可能性は高いですが、仕事やプライベートなどの個人使用がある場合は、その利用の度合いに応じて、経費として判断される割合は異なってきます。

また、モニター、プリンター、マウス、メモリー、記録メディアといった付属系の商品も必要経費として認められるでしょう。

・海外FXに関する書籍・新聞図書費

海外FX市場の情報を収集するための有料メルマガや、有料ニュースサイトなども、必要経費として計上できます。

・海外FX関連のセミナー受講費

セミナー会場までの交通費も、経費として認められます。

・FXトレーダーとの情報交換(市場の動向や取引方法など)の際に要した飲食費

トレーダーとの面会場所までの移動手段(交通費)も必要経費です。

また、少し状況は違いますが、海外FX会社の担当者と直接打ち合わせをする機会などがあれば、それは出張旅費と言えるでしょう。

・EA(自動売買)、インジケーターの購入費

海外FXに利用する目的で購入した取引システムであれば、問題なく必要経費となります。

売買シグナル受信費も認められます。

・海外FX取引するために海外送金した際の手数料

取引手数料やスプレッドも必要経費ですが、海外FX業者の方で自動的に差し引かれるため改めての計上は不要です。

・文具・事務用品

文具・事務用品といっても幅広いですが、海外FXの取引環境に必要なものであれば経費として認められます。

・家賃・光熱費

自宅で海外FX取引をする場合、その家賃の一部を必要経費として認められる可能性があります。

また、FX専用オフィスをレンタルしている場合は、その家賃全額が必要経費の対象となります。

光熱費の考え方も同じです。

少し特殊ではありますが、海外FXの口座開設や取引き、サポート面などで英会話のスキルが必要であれば、英会話教室の費用も必要経費として認められる可能性があります。

■まとめとして

最近税務署における申告では、仮想通貨の利益というものが登場してきていますので、その複雑さは海外FXの申告の比ではありません。

各税務署でも、こうしたネットを利用した売買益の申告には、エキスパートが増えてきていますので、説明してもわからないといったことはなくなりつつあります。

しかし、経費にあまり法外な金額を参入させることは、いろいろな意味で目を付けられやすくなりますので、ごく当たり前の申告を心掛けることが大切です。

FX確定申告が初めてで不安な方は、税務署の担当者に直接確認してもいいですし、税理士に相談するのもいいと思います。

海外FXの税金を少しでも減らすために、節税に繋がる努力は惜しまずにやっておきましょう。

例えば小さい小売店が資金獲得のために海外FXで

仮に収入を受けても経理では「雑所得」になるものでしょうか?

KRさん、コメントありがとうございます。

個人商店で法人の形態をとらないところ(青色申告の商店)であれば雑所得の扱いになりますが、有限会社や株式会社、合同会社といった形態ですと、そもそも定款にFX取引を入れて業務の中に組み込む必要があります。

また、そうなった場合にはトータルの事業売上の一部となりますので雑所得ではなくなります。

よろしくお願いします。

iPhoneの経費についてですが、サラリーマンで空いてる時間にスマホで、海外FXをしてるんですが、今度iPhone本体を購入予定でFX以外にも普段使うので50:50で按分するつもりです。この場合15万円のiPhoneを購入し按分50%分の7.5万円を10万円以下の為一括で経費にする事は出来ますでしょうか?

コメント、ありがとうございます。

50%くらいでしたらいけると思います。

一応その根拠となるデータがあれば、さらにいいと思います。

これくらいの時間をトータルでFXで利用しているという客観的データが出せれば、という意味です。